Internationale Diversifikation ist notwendig

Die Macro Real Estate AG ist ein starker Verfechter der Idee der internationalen Diversifikation in Immobilienportfolios. Schaut man lediglich auf die erzielten Renditen, hätte sich diese Strategie während der tiefen Inflationsphase der letzten 15 Jahre vielleicht nicht immer ausbezahlt. In den meisten Ländern wurden mit lokalen Immobilienportfolios sehr hohe Renditen erzielt. Unser Approach ist bei Investitionen stets die Risiken zu berücksichtigen, auch wenn sie sich nicht materialisieren. Es geht um die Konstruktion eines international diversifizierten Portfolios, das sich widerstandsfähig zeigt gegenüber lokalen Schocks und in Sektoren angelegt ist, die von strukturellen Trends profitierten (makro-researchbasiertes Investieren). Deutschland und Schweden, zwei Darlings der Investoren im letzten Jahrzehnt, sind zwei Beispiele von Ländern, die 2022 abrupt durch lokale Schocks betroffen sind. Der Distress in den Immobilienmärkten in diesen zwei Ländern wird 2023 wohl noch zunehmen.

Wir gehen davon aus, dass in der neuen makroökonomischen Landschaft solche negative Events aufs Portfolio häufiger passieren werden. Selbst in der Schweiz erwarten wir 2023 und 2024 Abwertungen. Deshalb würden wir Investoren raten, sich global in ihren Immobilienportfolios aufzustellen.

Indirekter Approach mit Fokus auf nicht-gelistete Immobilienanlagen

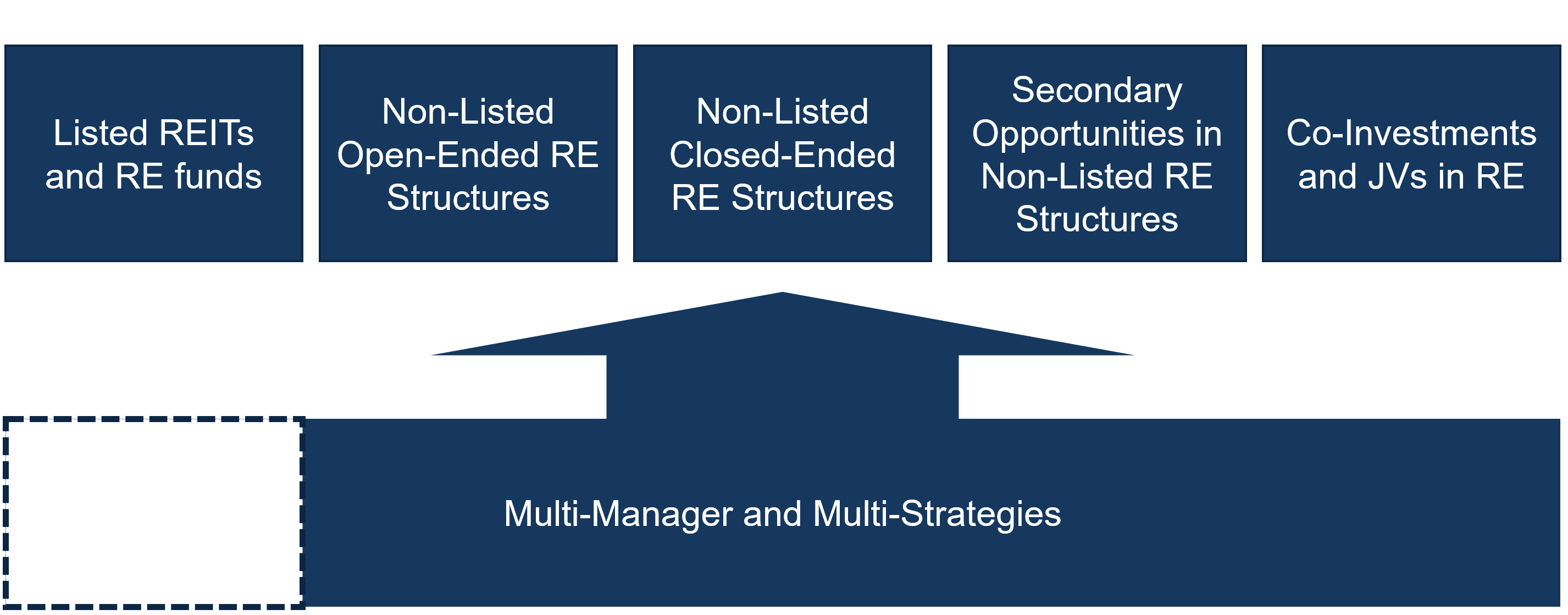

Investoren, die nicht die finanziellen Kapazitäten haben, ein direktes internationales Portfolio aufzubauen, sind gut beraten, indirekt zu investieren. Zu dieser Gruppe gehören die meisten institutionellen Anleger; Denn wir gehen davon aus, dass Mindestanlagen von über 2 Mrd. USD notwendig sind, um ein diversifiziertes globales Portfolio zu kreieren. Abbildung 1 zeigt die verschiedenen Bausteine zum Aufbau eines indirekten internationalen Immobilienexposures auf:

Abbildung 1: Typen von indirekten Immobilieninvestitionsvehikeln

Retail-Anlegern sind oft aufgrund von Regulierungen nur gelistete Märkte vorbehalten. Diese haben letztes Jahr bereits deutlich korrigiert. Institutionelle Anleger fokussieren sich eher auf «private markets», die vier übrigen Kategorien. Offene Immobilienfonds bieten typischerweise viertel- oder halbjährliche Liquidität (einige sogar monatlich) und sind vor allem in Core-Immobilienstrategien investiert. Geschlossene Fonds haben in der Regel einen höheren Risikoappetit und sind in Value Add Strategien oder opportunistischen Strategien investiert. Secondaries oder Co-investments sind weitere Möglichkeiten. Beide letztgenannten Strategien können ein deutlich signifikantes Alpha generieren aber bedingen einen höheren Grad der Sophistizierung auf der Seite der Investoren. Wem das alles zu bunt ist und von den mannigfaltigen Möglichkeiten überfordert ist, kann über Multi-Manager investieren. Damit verliert er an Kontrolle aber delegiert die Manager- und Strategieselektion an ein Team von Fachexperten.

Redemptions-Welle bei offenen Strukturen hat H2 2022 begonnen

Es existieren offene Immobilienfonds unterschiedlicher Natur. Typisch bei solchen Strukturen ist, dass der Anleger mit dem Fondsmanager handelt und seine Anteil zum NAV bezieht und je nach Redemption Policies, täglich, monatlich, viertel-, halbjährlich oder jährlich zurückgeben kann.

Historisch sorgten deutsche offene Immobilienfonds für Retailanleger bereits während der Finanzkrise für negative Erfahrungen. UK offene Fonds (auch vorwiegend ein Retailprodukt, obwohl viele UK-Pensionskassen in solchen investiert sind) waren in den letzten Jahren oft in den Schlagzeilen, da bei jeder Krise zu hohen Redemptions kam. Beispiele sind die Brexit-Abstimmung, Covid-Krise und nun auch der jüngste Inflationsschub.

Nach dem Bailout von UK-Pensionskassen durch die Bank of England letzten Herbst haben viele UK-Investoren ihre Cash-Quoten erhöht. UK offene Immobilienfonds erhielten daraufhin eine Grosszahl an Redemption-Requests. Daraufhin haben die meisten solcher Fonds die Rückgabemöglichkeiten von Anteilen eingefroren.

Wenn wir von einer Redemptionswelle bei offenen Strukturen sprechen, meinen wir nicht spezifisch solche Produkte für Retailanleger, sondern institutionelle offene Immobilienfonds, wie z.B. Luxemburger Strukturen oder US offene diversifizierte Immobilienfonds oder «Private REITS».

Die Informationen zu solchen Produkten sind nicht-öffentlich. Wir sind glücklicherweise stark vernetzt im indirekten Immobilienmarkt in Europa, USA und Asien und monitoren den Sektor. Dadurch haben wir bereits für Q3 2022 von bedeutenden Redemptions von solchen Strukturen insbesondere in den USA aber auch in Europa und Asien erfahren.

Wir sehen aktuell vier Faktoren massgeblich für die Redemptionswelle, die auf uns zurollt:

- Bedürfnis der Investoren nach Liquidität in einer Krise. Offene Immobilienfonds bieten Liquidität gegenüber geschlossenen Fonds oder Direktanlagen. In einer Krise werden immer zuerst die liquidesten Produkte verkauft, oft unabhängig von ihrer Performance.

- «Denominator-Effekt» und Rebalancing: 2022 war eines der schwächsten Jahre für Anleihen global. Auch Aktienportfolios erlitten schwere Verluste. Da Immobilienbewertungen bislang noch einigermassen stabil blieben, führte dies zu einem Anstieg der Immobilienquoten, teilweise über die «Asset-Allocation Limiten». Ein Rebalancing weg von Immobilien zu anderen Anlagen hat dementsprechend eingesetzt.

- Höhere Fixed Income Renditen und Hedgingkosten: Zweijährige EUR und USD-Staatsanleihen bieten aktuell ähnliche oder höhere Ausschüttungsrenditen wie einige Core-Immobilienfonds. Dies führt zu der Abnahme der relativen Attraktivität von Immobilien. Auch sind die Hedging-Kosten aufgrund von grösseren Zinsdifferenzen zwischen den Währungen angestiegen und können ein Faktor sein, wie z.B. für CHF Investoren.

- Abwertungserwartungen und verzögerte Bewertungsanpassungen: Die meisten offenen Immobilienfonds haben bis Q3 2022 bislang ihr Portfolio kaum abgewertet. Dagegen zeigen die Entwicklung der Nettorenditen in den Transaktionsmärkten und der gelisteten REITs, dass global Abwertungen im Durchschnitt von mindestens 20%-30% bevorstehen könnten.

Die Investorin, die dies antizipierte und deren Redemptions vom Fondsmanager honoriert werden, kann zu höheren NAVs rausgehen. Berücksichtigt man die sehr starke Anlageperformance aus dem Jahr 2021, kann sie ihre hohen Gewinne ins Trockene bringen. Dies funktioniert nur, falls der Exit vor der Einschränkung der Redemptions realisiert werden kann. Bei verzögerten Redemptions kann für sie sogar der Worst-Case Situation eintreten, dass sie ihre Anteile im Tiefpunkt zurückerhält.

Als Resultat der eingegangenen Rückgabeanfragen haben einige solcher Produkte bereits die Rückgabemöglichkeiten von Anteilen temporär eingeschränkt. Die Informationen zu Q4 2022 sind noch nicht verfügbar. Wir gehen davon aus, dass sich die Redemptions verstärken werden. Aus dem Blickpunkt der bestehenden Anleger macht es Sinn, dass der Fondmanager in einem solchen Fall die Rücknahmen einschränkt, da ansonsten Immobilien zu «Firesale»-Preisen verkauft werden müssen. Wir würden daher in den nächsten Wochen einige News zu Einschränkungen der Redemptions erwarten. Dies wird wohl in der Presse herumgeschlagen und bringt negative Headline-Risks für einige Investment Manager.

Schwieriges H1 2023 erwartet für die Immobilienkapitalmärkte

Viele solcher Fonds werden die Rückgaben einschränken und keine «Firesales» machen. Dennoch werden sie versuchen, ihre Cash-Quoten zu erhöhen und damit auf der Verkäuferseite auftreten. Wir haben schon 2022 Transaktionen beobachtet, bei denen offene Immobilienfonds auf der Verkäuferseite auftraten. Einige wurden sogar zu 150 bps höheren Kapitalisierungssätzen als 2021 abgeschlossen wurden. Gleichzeitig verschlechtert sich das Konjunkturklima. Eine Rezession in den USA und Europa gilt als wahrscheinlich und dürfte die noch positive Mietmarktsituation ins Negative drehen. Wir erwarten folglich für die meisten offenen Immobilienfonds sinkende NAV pro Anteile in den kommenden Quartalen . Capital Raising für Immobilienanlagen wird in einem solchen Umfeld herausfordernd bleiben.

Auch die 2019-2021 Vintages von geschlossenen Fonds dürften in einigen Ländern wohl mit Herausforderungen kämpfen, da sich die Exit Cap Rates und Finanzierungskosten (wenn nicht fixiert), die damals in den Modellen angenommen wurden, als deutlich zu tief herausstellen werden. Es ist aber eine Einschätzung je nach Fonds zu machen und hängt auch davon ab, wie aggressiv damals eingekauft wurde. Andere Fonds, die in Sektoren sind, die aktuell von positiven Nachfragetrends (wie Hospitality, Alternative Real Estate) profitieren, dürften weiterhin eine solide Performance erwirtschaften.

Ein solches Umfeld führt aber nicht nur zu Verlierern sondern offenbart Opportunitäten. Wir führen hier noch einige Gedanken aus

Value Opportunität I: 2022/2023 Vintage Opportunistische/ Value Added Fonds oder Co-Investments

Unsere Einschätzung ist, dass die Transaktionsmärkte schneller reagieren als die Bewertungsmärkte. Dies bedeutet, dass Strategien, die auf der Käuferseite auftreten, früher von den Opportunitäten profitieren können als auf Bewertungen basierende Strategien von bestehenden Portfolios. Folglich dürften hier Value-Added und Opportunistische Strategien im Fokus sein, die bereits Kapital beschafft haben oder im «Capital raising» sind, aber ihr Kapital noch nicht angelegt haben.

War in der Vergangenheit wichtig, beim Fundraising potenziellen Investoren bereits eine exklusive Deal-Pipeline zu präsentieren, sind nun Geduld und ein umsichtiges Management, das nicht an Fees orientiert ist, sondern am Erfolg incentiviert ist, die gefragten Tugenden. Aber Manager Selektion und die Fähigkeit der Manager in denjenigen Sektoren zu «executen», die von strukturellen Trends profitieren, bleibt entscheidend. Man kann nicht blind in irgendwelche Value Added oder opportunistische Fonds reinrennen.

Value Opportunität II: Secondaries (zu substantiellen Discounts)

Die hohen Liquiditätsbedürfnisse einiger Investoren bieten Investoren die Chance, hier als Käufer von Fonds oder Co-Investitionen in Sekundärmarkttransaktionen auftreten zu können. Dies können offene Strukturen oder auch geschlossene Fonds aus den 2018-2020 Vintages sein. Entscheidend ist hier, zu welchem Discount aktuelle Investoren bereit sind, ihre Anteile zu verkaufen. Analytische Fähigkeit und eine gute Einschätzung zum Portfolio respektive Finanzierung (J-Curve Effekte sind zu beachten) sind hier gefragt. Oft bieten nicht diejenigen Fonds, die zu den grössten Discounts gehandelt werden, die grösste Opportunität. Hier gilt es, sich eine researchbasierte-vorwärtsgerichtete View zum Vehikel und dessen Anlagethemen zu bilden.

Offene Strukturen: Schwierige Entscheidungen der Investment Manager

Neu lancierte offene Immobilienfonds, die ihr Kapital noch nicht investiert haben, zählen wie Value Opportunität I, zu den transaktionsbasierten Opportunitäten. Die meisten der offenen Fonds gehören jedoch nicht zu dieser Kategorie.

Die antizyklische Opportunität, die bestehende offenen Fonds für Neuinvestoren bieten, hängt von deren Abwertungspolitik ab. Diese ist ein zweischneidiges Schwert. Wertet man die Immobilien zu aggressiv ab, scheucht man bestehende Investoren auf und gibt das Signal, etwas sei vielleicht im Argen. Dies kann sich als zu kontraproduktiv erweisen, insbesondere wenn Peers eine andere Politik wahrnehmen.

Eine zu träge Abwertungspolitik macht Fonds für neue Investoren unattraktiv. In diesem Umfeld ist auch zu erwähnen, dass die Bewertungspraxis- und -Mentalität eine grosse Rolle spielt, wie schnell Bewertungen auf neue Marktniveaus angepasst werden. Die eher mark-to- market Philosophie in angelsächsischen Ländern suggeriert, dass Opportunitäten für offene Immobilienstrukturen zuerst in diesen Ländern (USA, Kanada, UK, Australien) auftreten werden. Dies ist jedoch nur ein Faktor, der bei der Fondsauswahl mit verschiedenen anderen Faktoren berücksichtigt werden muss.

Weichen stellen für eine Outperformance im nächsten Zyklus

Aktuell ist noch etwas Geduld gefragt. Als indirekter Anleger, der Neugelder anlegt und Value Opportunität I verfolgt, hat man aktuell keine Nachteile, wenn man die ersten Monate des Jahres abwartet. Die 2023 Vintage Fonds werden auch noch Ende des Jahres offen sein. Wir leben in einer Zeit einer hohen Unsicherheit und verschiedene überzeugende Opportunitäten werden sich je nach der weiteren Entwicklung, die aktuell nicht einschätzbar ist, offenbaren.

Investment Manager der Value Opportunität I und Investoren, die Value Opportunität II verfolgen haben ein kritisches Jahr vor sich. Ein aktives Monitoring und Dealmaking wird 2023 unumgänglich sein. Gerade in der Zeit der grössten Krisen wurden die besten Deals geboren.

Wie immer möchten wir sagen, dass dieser Artikel keine Investitionsempfehlung ist. Für eine Investition und Investitionsstrategie ist eine viel detaillierte Analyse notwendig. Macro Real Estate ist auch 2023 für Investoren und Investment Manager da, über einen researchbasierten Ansatz hoffentlich die richtigen Entscheidungen zu treffen. 2022 war ein Transitionsjahr für die Immobilienmärkte. 2023 wird dagegen ein kritisches Jahr. Entscheidungen in diesem Jahr werden für Investoren als auch Investment Manager die Weichen stellen für eine Out- oder Underperformance gegenüber den Peers im nächsten Zyklus.

Hinterlasse einen Kommentar