Während meiner kürzlichen zweiwöchigen Geschäftsreise in die USA hatte ich die Möglichkeit, mich mit mehr als 25 Investmentmanagern in vier Grossstädten entlang der Pazifik- und Atlantikküste auszutauschen. Ich bin mit den folgenden Take-aways im Rucksack zurückgekommen:

US Häusermarkt: 2023 ist nicht 2008

Die aktuelle Situation am US-Häusermarkt (Wohneigentum) unterscheidet sich in mehrerer Hinsicht von der Zeit zwischen 2007 und 2009. Damals waren viele Haushalte kurzfristig finanziert, insbesondere durch Subprime- und Alt-A-Hypotheken. Aufgrund von substantiellen „Mortgage Resets“ kam es zu Massen-Defaults. Gleichzeitig hatten die Homebuilder in den Boomjahren zu viele Projekte in Angriff genommen, die erst während der Rezession fertiggestellt wurden. Das Resultat war ein massives Überangebot an nicht-verkauften Häusern, das den Markt jahrelang belastete.

Abbildung 1 zeigt, dass trotz des Zinsschocks die Anzahl der zum Verkauf stehenden Häuser weiterhin sehr niedrig ist. In den letzten Monaten ist sogar die Anzahl der neu gebauten und zum Verkauf stehenden Häuser zurückgegangen. Dies liegt daran, dass die Mehrheit der Haushalte die niedrigen Hypothekenzinsen im vergangenen Jahrzehnt genutzt hat, um sich langfristig zu niedrigen Zinssätzen umzufinanzieren. Viele sind von den Zinserhöhungen nicht betroffen und profitieren weiterhin von historisch niedrigen Hypothekenzinskosten. Da in den USA die Hypothek nicht mit dem Verkauf eines Hauses übertragen wird, finden derzeit sehr wenige Transaktionen statt.

Die Homebuilder von Einfamilienhäusern haben in den letzten Jahren zwar viele Projekte realisiert. Aufgrund des Mangels des Angebots bestehender Häuser durch die Haushalte, ist Ihnen trotz des schwierigen Finanzierungsumfelds die letzten Monate gelungen, die Bestände etwas abzubauen. Dadurch haben wir ein deutlich stabileres Umfeld und weniger Abwärtsdruck auf die Preise als unter diesen Umständen zu erwarten wäre. Die Häuserpreisindizes haben in den letzten Monaten sogar einen leichten Aufwärtstrend gezeigt.

Dennoch liegen die Preise immer noch etwa 10-15 % über dem fundamentalen Niveau. Neue Käufer können sich keine Häuser leisten, solange die Zinsen und Häuserpreise auf dem aktuellen Niveau bleiben. Die Preise müssen tendenziell sinken. Derzeit geschieht dies nicht stark genug, da das Angebot auf dem Markt begrenzt ist. Das eigentliche Risiko in dieser Situation ist eine Abkühlung des Arbeitsmarktes, die zu einem deutlichen Anstieg der Arbeitslosigkeit führen könnte. Dies könnte dazu führen, dass arbeitslose Wohneigentümer ihre Immobilien widerwillig verkaufen müssen.

Abbildung 1: Zum Verkauf stehende Einfamilienhäuser

Quelle: Bloomberg, Macro Real Estate

CRE Pricing: Core-Bewertungen weiterhin überhöht

Bewertungen von den US Core Immobilienfonds sind gemäss unserer Einschätzung weiterhin überhöht. Wir gehen davon aus, dass die institutionellen offenen Core-Fonds in den nächsten Quartalen weitere erhebliche Abwertungen erfahren werden. Der gewichtete durchschnittliche Kapitalisierungssatz der Core-Fonds (basierend auf Bewertungen) lag Ende Q1 2023 bei 4.25%. Das bedeutet eine um 75 Basispunkte niedrigere Rendite im Vergleich zu dem Zinssatz, den ein Investor für risikolose Geldmarktanlagen erhält. Die Warteschlangen für die Rücknahmen von Anteilen an institutionellen Core-Fonds haben im Q1 2023 weiter zugenommen. Dieses Problem wurde von den Investmentmanagern bisher nur halbherzig angegangen. Viele hoffen darauf, dass die Investoren ihre Rücknahmeanträge zurückziehen. Solange die Portfolios jedoch nicht stärker abgewertet werden, sehen wir keinen Grund, warum die Investoren dies tun sollten.

Die Transaktionsvolumen sind über alle Sektoren hinweg weiterhin sehr tief. In den letzten Monaten gab es jedoch wieder etwas Bewegung. Insbesondere Investment Manager aus dem Logistikimmobilienbereich gaben an, dass sie nun mehr Deals analysieren. Dies deutet auf eine Verbesserung der Transaktionsvolumen für die nächsten Monate hin, so dass die Preisfindung auch fortschreiten kann.

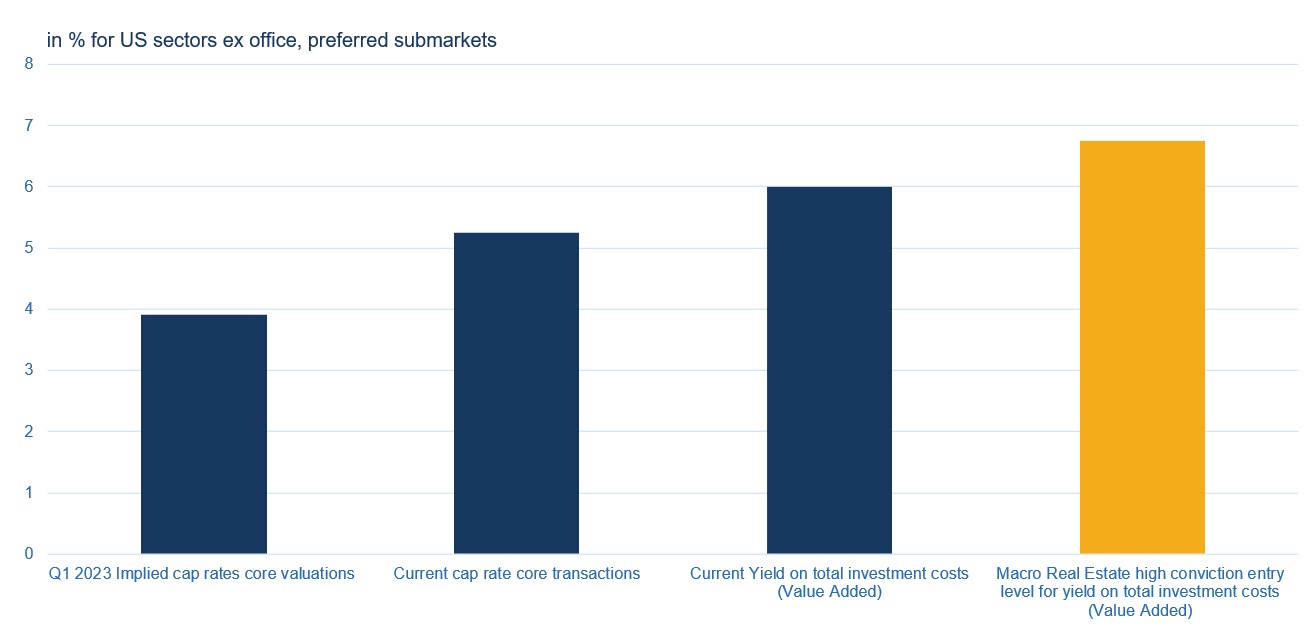

Abbildung 2 zeigt in einer sehr simplifizierten Betrachtung, wie wir die Bewertungsniveaus auf dem kommerziellen Immobilienanlagenmarkt aktuell wahrnehmen. Diese Betrachtung ist für die von uns präferierten Immobiliensektoren an guten Lagen. Dazu gehören Logistik, Wohnen und alternative Sektoren, wie Life Science, Student und Senior Housing (d.h. ohne die historisch bedeutenden Büro- und Retailsektoren).

Die Nettorenditen für Core Transaktionen sehen wir aktuell etwas über 5.25%. Dagegen lagen die implizierten Kapitalisierungssätze bei Corebewertungen unter 4%. Dies bedeutet dass ein weiteres Repricing der Core-Bewertungen von mindestens 20% notwendig ist, um sie auf das aktuelle Marktniveau zu bringen. Dagegen sehen wir die Yield on Investment Costs auf ausgewählten Value Added Deals bei rund 6.0%. Zwar kann man die letzteren nur erzielen, wenn die Business Pläne korrekt ausgeführt werden. Dennoch präferieren wir solche Strategien aufgrund ihres attraktiven Risiko-Rendite Profils. Damit wir noch optimistischer wären, müssten auch für solche Deals weitere Neubewertungen erfolgen, so dass wir im Durchschnitt über alle Sektoren hinweg eine Rendite von über 6.75% erzielen. Angesichts unserer Erwartung einer weiteren Abschwächung der Core-Märkte und einer Zunahme an distressed Opportunities glauben wir, dass wir dies in den nächsten sechs Monaten erreichen werden.

Abb. 2: Vergleich der Nettorenditen

Quelle: Schätzungen Macro Real Estate

Einschätzungen zu den Sektoren

Büro:

Die Stimmung gegenüber Büroimmobilien ist aktuell so schlecht, wie wir es noch nie erlebt haben. Keiner der 25 Investitionsmanager, die ich getroffen habe, suggeriert aktuell neues Kapital in dem Bereich anzulegen. Auf der Kreditseite wird ein Tsunami an Defaults an fälligen Büro-Krediten erwartet, die auch gemäss unserer Einschätzung sehr viele kleinere Banken wegschwemmen dürfte. Viele grössere, ältere Gebäude sowohl in den Suburbs wie in Gateway Cities haben enorme Probleme neue Mieter zu finden. Die Konversion in Wohnraum ist teilweise nicht rentabel aufgrund den Floorplates. Auch wenn Pricing Niveaus verlockend sind und wir ein Flair für „contrarian“ Investments haben, würden wir hier noch weiter zuwarten.

Multi-Family und Single Family:

Dieser Wohnsektor hat ein enorme gute Zeit hinter sich, und war Nutzniesser der strukturellen Veränderungen hinsichtlich Home Office. Die Situation entwickelt sich je nach Stadt unterschiedlich. Wir beobachten aber generell eine starke Abschwächung der Mietpreisdynamik. Dies ist die Folge eines typischen „Schweinezyklus“. Insbesondere in den Sunbelt-Märkten wurden sehr viele Projekte gestartet, die auch aufgrund der Bauverzögerungen durch Corona erst in den nächsten Quartalen fertiggestellt werden. Dies dürfte für die nächsten zwei Jahre zu schwierigeren Mietmarktsituation führen, die in einigen Regionen zu rückläufigen Mietpreisen führen. Da sehr viel neues Angebot im „Class A“ Bereich kommt, würden wir Manager/Projekte meiden, die typischerweise die grossen Projekte im Portfolios haben mit einigen hundert Mio. USD an Ticket Size. Wir präferieren eher Manager, die auf kleinere Projekte setzten in defensiveren Märkten, wie z.B. D.C., wo das Angebot weniger ansteigt und die Nachfrage durch die Beschäftigte im staatlichen Sektor robust bleibt.

Die Nachfrage nach Single-Family-Häusern zur Miete bleibt weiterhin sehr hoch. In diesem Bereich ist die Ausweitung des Angebots weniger ein Problem. Dennoch sind wir der Meinung, dass die Bewertungen in diesem Bereich aufgrund der überhöhten Preise für Einzelhäuser immer noch nicht attraktiv genug sind. Attraktivere Bewertungen können jedoch durch Secondaries-Transaktionen in diesem Bereich erschlossen werden.

Grundsätzlich bleiben sowohl US multi- wie auch single-family interessante Portfoliobausteine, die strategisch in globale Immobilienportfolios reingehören. Wir würden aktuell die Price-Discovery in diesem Bereich noch etwas abwarten. Da aktuell neu wenig Projekte angefangen werden, dürfte mittelfristig (d.h. in 3y) wieder zu wenig Angebot wieder herrschen. Dies heisst: Kommt es zu einer Schwächephase in den folgenden Quartalen kann diese zu einem günstigen Einstieg genutzt werden.

Logistikimmobilien:

Dieser Sektor hatte auch bereits eine enorme gut Entwicklung hinter sich. Für uns bleibt er aktuell der präferierte Sektor. Yields auf den Investitionskosten für Value Added Projekte haben bereits deutlich korrigiert, so dass ein positiver Beitrag durch den Einsatz von Leverage erwirtschaftet werden kann. Das Angebot ist in dem Sektor noch nicht so stark angestiegen, wie für Multi-Family. Auch hier kommt es zu einem Abkühlung des Mietmarktes aber die meisten Manager gaben uns eine Guidance von 4%-6% Mietpreiswachstum p.a. für die kommenden Jahre (einige sogar 10%+ NOI-Wachstum für die nächsten 3 Jahre). Auch wenn dies wohl auf der optimistischteren Seite ist, denken wir dass die Kombination von höheren Yields und positivem Mietpreiswachstum für eine weitere Outperformance dieses Sektors führen wird.

Andere Sektoren

- Life Science: Die Situation ist nicht mehr so optimistisch wie in den letzten Jahren. Das Mietpreiswachstum verlangsamt sich deutlich und die Nettorenditen für Core Assets sind weiterhin wohl zu tief. Ich hatte einige Gespräche mit Managern aus der Boston Area, die ein Überangebot an Flächen sehen. Dagegen scheinen andere Märkte, z.B. San Diego weiter gut zu performen. Auch opportunistische Manager schauen diesen Sektor weiter für Opportunitäten an. Generell sehe ich den Sektor weiter strukturell positiv; Die nächsten Jahre dürften aber nicht mehr die sehr starken Renditen der Vorjahre bringen, da der Markt in einer Konsolidierungsphase ist.

- Retail: Trotz der Outperformance über die letzten Quartale bleiben die meisten Manager vorsichtig. Angesichts des Anstiegs der Konsumentenpreisniveaus bleiben diskretionäre Ausgaben unter Druck. Wir bleiben weiterhin vorsichtig aber beobachten wie sich das Pricing weiter entwickelt.

- Hospitality: Da scheiden sich die Geister und dies hängt auch von der Art der Assets ab. Einige Märkte, insbesondere San Francisco, kämpfen mit Zahlungsausfällen. Andere Märkte, die vom Tourismus abhängig sind, befinden sich im Aufwind. Hospitality war während der Lockdowns ein wichtiges Investitionsthema für uns. Aktuell ist das Thema jedoch etwas abgeflaut, da die Performance bereits sehr positiv ist.

Fazit: Weiterhin noch Geduld gefragt

Insgesamt hatte ich den Eindruck, dass sich die aktuelle ökonomische Situation etwas besser präsentiert, als dies uns in den Statistiken suggeriert wird. Gespannt schauen wir auf die ökonomische Entwicklungen in den nächsten Quartalen, da diese auch für die Immobilienpreisfindung kritische Quartale werden.

Die Entwicklung im Arbeitsmarkt dürfte für verschiedene kommerziellen Immobiliensektoren wie auch für den Häusermarkt der wichtigste Einflussfaktor bleiben. Aufgrund der weiterhin hohen Zinsniveaus und des beschränkten Risikoappetits der Banken dürften die Defaults im kommerziellen Immobilienbereich in den nächsten Quartalen stark zunehmen.

Bewertungen von Core-Immobilienanlagen dürften in einem solchen Umfeld noch substantiell nach unten gehen. Wir gehen davon aus, dass für Value Added Projekte noch interessantere Einstiegszeitpunkte betreffend Pricing materialisieren werden gegen Ende dieses Jahres/ Anfang nächstes Jahr. Für Logistikimmobilien sehen wir schon jetzt interessante repriced Opportunities. Auch Secondaries versprechen Chancen in einem solchen Umfeld.

Hinterlasse einen Kommentar